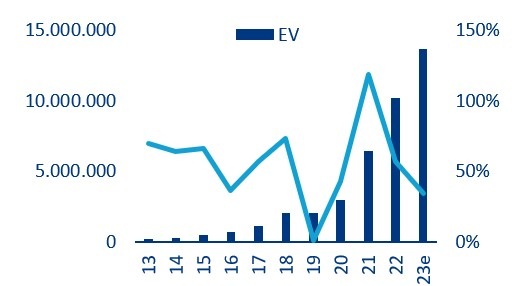

După o redresare puternică înregistrată în 2023, analiștii prognozează o scădere a numărului de înmatriculări auto la 1.9% ca urmare a diminuării cheltuielilor de consum - în special în China și Europa - și a unei creșteri economice globale sub nivelul așteptărilor. Înmatriculările de autoturisme noi au înregistrat o redresare semnificativă anul trecut, pe măsură ce întreruperile lanțului de aprovizionare cauzate de criza Covid s-au atenuat, iar cererea stagnată a fost deblocată. În plus, avansul economic, a determinat o creștere a vânzărilor pentru vehiculele electrice. Astfel, numărul total de înmatriculări auto la nivel mondial a crescut cu +11,3%, ajungând la aproape 88 de milioane, sub nivelul de dinaintea pandemiei. Cele mai mari trei piețe auto - China, SUA și Europa - au înregistrat creșteri cu +11,9%, +12,5% și, respectiv, +17,2% în 2023.

Tensiunile geopolitice ar putea, de asemenea, să afecteze cererea globală prin aplicarea unor tarife mai ridicate. Cu toate acestea, vehiculele electrice rămân într-o poziție relativ avantajoasă, în ciuda efectelor adverse majore. Conform previziunilor Allianz Trade, vânzările de autoturisme electrice noi vor depăși 18 milioane (+32,8% an/an) în 2024, Europa ocupând primul loc (+41,2%). În ceea ce privește producția, se anticipează o scădere a marjelor brute și a profitului la 18,7% (-28pps). Astfel, anul acesta, producătorii de automobile își vor diversifica investițiile și vor rămâne agili în fața schimbărilor. Industria este pregătită să asiste la o creștere a colaborării intraregionale între producătorii de automobile și părțile interesate din întregul lanț de aprovizionare pentru a obține un avantaj în această reorganizare.

Figura 1: Creșterea vânzărilor de vehicule electrice

Surse: AIE, Allianz Research; Notă: datele includ doar vehiculele de pasageri.

Surse: AIE, Allianz Research; Notă: datele includ doar vehiculele de pasageri.

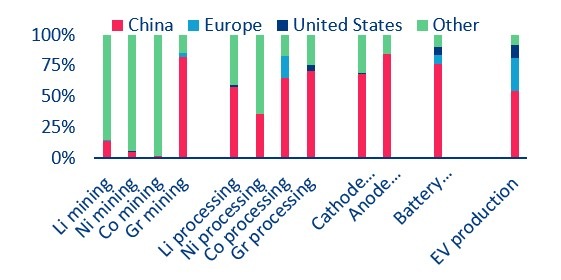

Industria auto globală traversează o perioadă de schimbări de paradigmă de la apariția vehiculelor cu motoare cu ardere internă (ICEs). Pentru a atinge obiectivele ambițioase legate de climă și pentru a obține neutralitatea carbonului, guvernele din întreaga lume promovează activ energia verde în detrimentul combustibililor fosili. Astfel, industria va juca un rol central în această tranziție, și va depinde de creșterea numărului de mașini electrice. În acest context, atributul definitoriu al unei mașini începe să se schimbe treptat de la capacitatea motorului — un domeniu în care producătorii auto europeni, americani, japonezi și sud-coreeni au excelat în era ICE — la capacitățile bateriei și software-ului. La nivel regional, schimbarea a început deja, iar China rămâne un factor perturbator, care provoacă liderii auto tradiționali, prin investițiile realizate de peste un deceniu în capacitățile software. De asemenea, China redefinește peisajul auto global cu dezvoltarea rapidă a vehiculelor electrice și cu dominanța asupra întregului lanț de aprovizionare.

Figura 2: Distribuția regională a lanțului de aprovizionare cu baterii pentru vehicule electrice

Sursa: IEA, Allianz Research

Sursa: IEA, Allianz Research

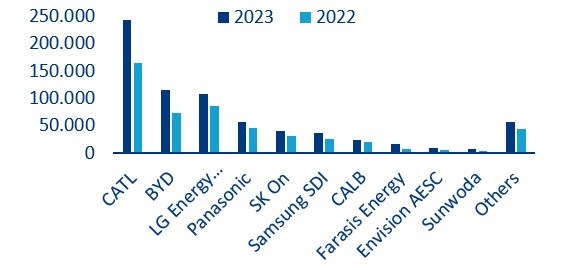

În contextul tensiunilor geopolitice crescute și, preocupate de dependența de componentele chinezești și de impactul asupra industriilor locale, Europa și SUA au intensificat controalele și restricțiile comerciale, devenind tot mai precaute în privința impactului popularității automobilelor electrice chinezești. Șase dintre primii 10 producători globali de baterii sunt în China, iar ceilalți patru sunt, de asemenea, în Asia, reprezentând împreună 92.1% din capacitatea totală de baterii la nivel mondial în 2023. Guvernele au început să impună restricții și să supravegheze cu strictețe importurile auto din China. SUA oferă stimulente de până la 7,500 USD în credite fiscale pentru achiziționarea de vehicule electrice noi fără componente chinezești. Deoarece companiile din China pot produce mașini electrice sub prețul altor piețe, datorită lanțului de aprovizionare local, a costurilor mai mici cu forța de muncă și a economiilor de scară, mașinile electrice provenite din China ar putea reduce decalajul în lipsa modelelor de masă de pe piața din Vest, accelerând astfel tranziția la vehicule electrice.

Figura 3: Capacitatea principalilor producători de baterii (MWh)

Sursa: CleanTechnica, Allianz Research

Sursa: CleanTechnica, Allianz Research

Producătorii auto europeni pierd teren în fața Chinei

Industria auto a fost coloana vertebrală a economiei europene, nu doar datorită stimulilor privind inovația industrială și progresele tehnologice, ci datorită oportunităților semnificative de angajare create. Sectorul auto din Europa reprezintă aproximativ 6% din producția regională și cuprinde 95.000 de companii și peste 6.5 milioane de persoane angajate. Sectorul servește și ca un centru de inovare, fiind cel mai mare investitor al UE în cercetare și dezvoltare, contribuind cu 32% la investiția anuală în R&D a regiunii (aproximativ 73 miliarde EUR în 2022). În plus, joacă și un rol crucial pe piața de export a regiunii, deoarece producătorii auto europeni, în special cei din Germania, sunt renumiți pentru competențele lor de inginerie, design și performanță.

Anul trecut[1], în România s-a păstrat tendința de creștere accelerată a vânzărilor de autoturisme „electrice” (inclusiv cele „full hybrid”). Astfel, cota de piață a ajuns la aproximativ 24% din total, cu 11% mai mult față de cota modelelor diesel. Dacă izolăm analiza doar la autoturismele „full electrice”, avansul este moderat, acestea din urmă ajungând la o cotă de piață de 10.7% în 2023 față de 9.1% în anul anterior.

”Scăderile semnalate în luna martie și la nivelul primului trimestru din acest an, atât pentru autoturismele electrice cât și per total, ar putea pune în pericol estimările de creștere a vânzărilor de mașini noi pe tot parcursul acestui an. Astfel, așteptările inițiale de creștere, cu peste 20% a numărului de vânzări de mașini „full electrice” s-ar putea confrunta cu o surpriză neplăcută în 2024 dacă ținem cont de mai mulți factori. Pe lângă consumul temperat în condiții de inflație și dobânzi ridicate, intervin și alți factori cu impact major precum reducerea subvențiilor pentru autoturismele electrice și lipsa infrastructurii de încărcare. Privind în perspectivă, dincolo de volatilitatea la nivel de trimestru sau an, vânzările de mașini electrice și industria auto locală în general ar putea avansa într-un ritm lent în următorii ani în lipsa unei strategii de dezvoltare pentru acest domeniu. Producția de mașini electrice depinde de disponibilitatea bateriilor, a software-ului și a electronicii aferente – elemente definitorii în costul producției. În plus, atragerea investițiilor în construirea fabricilor de baterii este departe de a se fi încheiat și nu trebuie legată doar de disponibilitatea redusă a resursei de litiu, în condițiile apariției unor noi tehnologii. Un efort susținut din partea Statului, de captare a interesului potențialilor investitori pentru dezvoltarea unor astfel de tehnologii, ar asigura sustenabilitatea industriei locale pentru următorii ani.”, declară Mihai Chipirliu, CFA - Risk Director, Allianz Trade

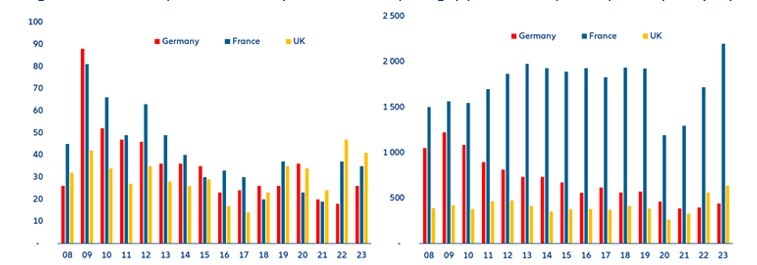

Germania domină sectorul auto pe piața din Europa. Cu toate acestea, concentrându-se mult timp pe punctele forte, liderii auto europeni au accesat mult mai târziu piața vehiculelor electrice, iar acum se luptă să producă modele accesibile și profitabile care să concureze cu cele dezvoltate de producătorii din Asia. Deși au luat în calcul reducerea prețului pentru mașinile electrice, costurile ridicate cu energia și forța de muncă au făcut dificilă menținerea rentabilității. Prin urmare, producătorii auto europeni s-au concentrat pe segmentul premium, ceea ce a dus la lipsa de modele accesibile pe piață. Prețul mediu al vehiculelor electrice în Europa a fost de 55,821 EUR în 2022 – cu 27% mai mare decât cel al mașinilor cu benzină – și aproape toate ofertele de vehicule electrice au fost plasate la prețuri mai mari de 20,000 EUR. În comparație, vehiculele electrice au costat în medie 31,829 EUR în China, cu o treime mai puțin decât prețul mașinilor cu benzină în 2022.

În plus, Europa, în special Germania, se confruntă cu provocări semnificative în ceea ce privește menținerea investițiilor în regiune. SUA devine astfel o destinație de investiții extrem de atractivă pentru companiile europene, datorită creditelor fiscale federale și subvențiilor oferite de stat. Acest impact este deosebit de pronunțat în rândul companiilor din Germania, care au alocat o sumă record de 15,7 miliarde USD pentru realizarea de componente și mașini în SUA în 2023, o sumă aproape dublă față de cea din 2022. Sectorul auto este emblematic pentru această evoluție, Volkswagen, Mercedes-Benz și ZF Friedrichshafen fiind vârful de lance al celor mai mari trei proiecte realizate în SUA de companiile germane în 2023, investiția totală fiind de 4,4 miliarde USD. Este de așteptat ca această tendință să se mențină, având în vedere costurile ridicate de producție, lipsa forței de muncă calificate și a unor stimulente comparabile în Uniunea Europeană. Potrivit unui sondaj realizat de camerele de comerț germano-americane, 96% dintre companiile germane din SUA intenționează să își extindă investițiile până în 2026.

Ca urmare, producătorii auto europeni se confruntă cu o scădere semnificativă a cotei de piață pe piața locală, o tendință atribuită în mare măsură rolului evolutiv al Chinei, de la un importator major la un competitor remarcabil. Această schimbare a impactat unele dintre cele mai renumite companii auto din Europa, care au depins tradițional de piața chineză pentru o parte semnificativă din vânzările și profiturile lor. Ca rezultat, mărcile europene pierd teren atât în Europa, cât și în China, cu o scădere a cotei de piață de 3.6 puncte procentuale și, respectiv, 4.5 puncte procentuale, între 2019 și 2022. Aceste scăderi corespund cu ascensiunea producătorilor auto chinezi, care nu numai că și-au consolidat poziția pe piața internă - unde există o preferință tot mai mare pentru mărcile locale - dar au făcut și progrese semnificative în Europa, datorită ofertelor competitive pentru mașinile electrice.

Pentru a stimula cererea pe piață, Europa trebuie să ofere mai multe stimulente decât sancțiuni. Astfel, UE a stabilit cel mai ambițios obiectiv de reducere a emisiilor de CO2 prin interzicerea vânzării de vehicule noi cu combustibili fosili până în 2035. Până la jumătatea anului 2023, 20 de țări din UE nu au oferit niciun fel de stimulent pentru infrastructură, iar șapte nu au oferit subvenții pentru achiziționarea de vehicule electrice. Disponibilitatea stațiilor de încărcare, crucială pentru a aborda anxietatea privind autonomia vehiculelor electrice, este inegală în cadrul regiunii, 60% din stațiile de încărcare fiind concentrate în Olanda (149,025), Germania (125,997) și Franța (124,526). Factorii de decizie politică ar trebui să intensifice sprijinul pentru extinderea rețelelor de încărcare și să ofere mai multe stimulente pentru a încuraja trecerea la mașini electrice.

Figura 4: Insolvențe în industria prelucrătoare (stânga) și în comerț/întreținere (dreapta), număr de cazuri, anual.

Sursa: DeStatis, ONS, Allianz Research

Sursa: DeStatis, ONS, Allianz Research

Bătălia prețurilor din piața automobilelor electrice începută în 2023 este de așteptat să continue și în 2024, Asia fiind regiunea geografică cu cel mai mare grad de competitivitate.

Companiile care pot reduce costurile cât mai mult posibil, în timp ce mențin profitul, vor câștiga cea mai mare cotă de piață prin scăderea prețurilor. În acest sens, producătorii auto asiatici sunt strategic poziționați, având o marjă de profit net de 7.0% (față de 6.2% pentru jucătorii din SUA și 4.7% pentru Europa de Vest). În timp ce tarifele de transport pentru navele de tip bulk și navele de tip container au scăzut semnificativ față de costul din 2021-2022, tarifele pentru navele roll-on roll-off (RoRo)[2] au continuat să crească, atingând un nivel fără precedent de aproximativ 115,000 USD pe zi. La ora actuală, 57% din capacitatea globală de transport maritim RoRo aparține companiilor asiatice, în special celor din Japonia (41%) și Coreea de Sud (14%), și 2% pentru China. Din fericire China domină construcția navală globală, fiind responsabilă pentru fabricarea a 45% din toate vasele care navighează în prezent pe oceane. În acest context, regiunile mai puțin dependente de vehiculele importate sunt susceptibile să fie martore ale unui război al prețurilor mai acerb, dat fiind că producătorii auto nu trebuie să transmită sau să absoarbă costuri de transport mai mari. Diminuarea costurilor pentru mașinile din China ar putea fi intensificate, având în vedere că aproximativ 95% dintre vehiculele vândute sunt fabricate local. În Europa doar 75% dintre vehiculele vândute anul trecut au fost fabricate local și 25% au fost importate, dintre care 48% provin din Asia de Est (China, Coreea de Sud și Japonia), 15% din Turcia, 11% din Maroc și 27% din restul lumii.

[1] Conform datelor statistice ale APIA – Asociatia Producatorilor si Importatorilor de Automobile

[2] Navele RoRo sunt nave specializate concepute pentru a transporta în siguranță încărcături pe roți, cum ar fi mașini, autocare, camioane și vagoane de cale ferată, peste ocean.

Comentarii